8 Wochen Mentoring von Madame Moneypenny

Nimm deine Finanzen endlich selbst in die Hand und baue das stabilste Fundament für deine finanzielle Sicherheit auf – für dich und deine Familie.

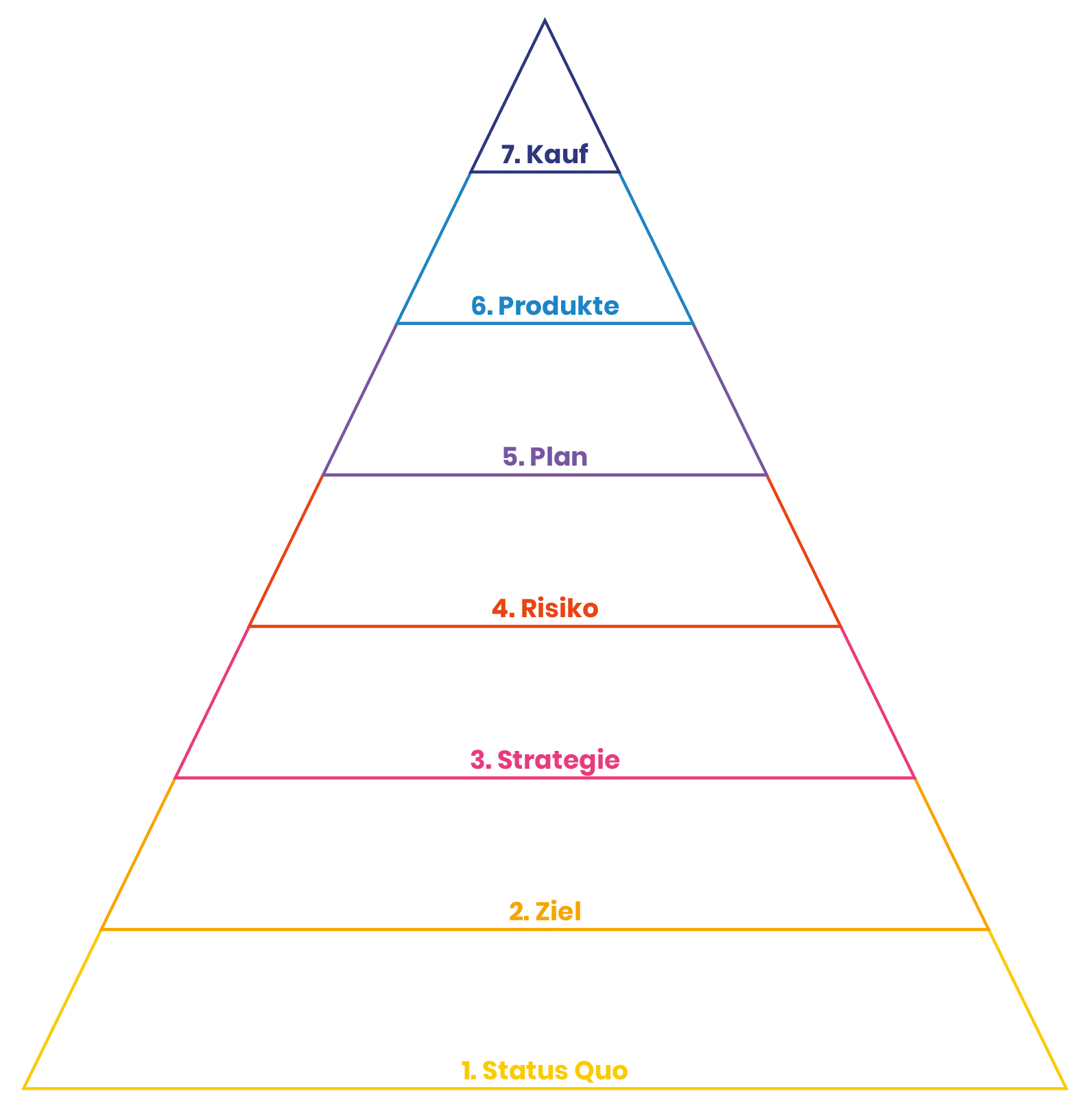

In 7 Schritten

erlangst du maximale Klarheit und Struktur in deinen Finanzen

weißt du, wie du deine Rentenlücke schließt

lernst du, wie du sicher an der Börse investierst

bekommst du Selbstermächtigung und herrschst über dein Geld

kommst du endlich ins Handeln

Bekannt aus:

Für jede, die langfristig Vermögen aufbauen will

Level

Anfängerin

Ziel

Vermögensaufbau

Kurslänge

8 Wochen

Kursformat

Online und offline

Was?

Mein Mentoring ist ein 8-wöchiges Programm, in dem du lernst, finanziell selbstbestimmt zu werden und ein stabiles Fundament für deine finanzielle Sicherheit aufzubauen – für dich und deine Familie.

Für wen?

Das Programm ist für alle Frauen, die endlich maximale Klarheit und Struktur in ihren Finanzen haben wollen, einen individuellen Plan für ihre finanzielle Zukunft aufstellen und ins Tun kommen wollen.

Wo?

Das Mentoring besteht aus Online Videos, einem Workbook, Live Calls mit mir und 7 weiteren Expert*innen, Zugang zu 2 Live Events und einer geschlossenen Community-Plattform. Du durchläufst das Mentoring online.

Wie funktioniert’s?

Du schaust dir die Videos an, erledigst die Aufgaben im Workbook und stellst deine Fragen in der Community oder während der Live-Calls. Easy.

Wann geht’s los?

Wir vergeben kontinuierlich neue Plätze. Nach erfolgreicher Bewerbung schauen wir in zwei Gesprächen, ob wir zueinander passen und wie wir dich bei deinem Ziel, ein stabiles Fundament für deine finanzielle Sicherheit aufzubauen, unterstützen können. In der Bewerbung kannst du angeben, wann genau du starten möchtest.

Warum?

Weil wir Frauen endlich finanziell unabhängig werden müssen – auch um nicht in Altersarmut zu landen. Gemeinsam mit starken Frauen für eine gute Zukunft!

Nach dem Mentoring

Du hast dein individuelles ETF-Portfolio aufgebaut und ein stabiles Fundament für deine finanzielle Sicherheit aufgebaut – für dich und deine Familie.

Du hast endlich Kontrolle über deine Finanzen und einen Haken hinter dem Finanzkram.

Du hast deine Altersvorsorge-Versicherungen geprüft und kannst sicher sein, dass deine Grundkosten im Alter gedeckt sind (Grundsicherung).

Du besitzt geballtes Wissen über das Investieren an der Börse und triffst kompetent und selbstbewusst deine eigenen Finanz-Entscheidungen.

Du hast Spaß am Thema Geld gefunden und ein neues Money-Mindset erarbeitet, das dich auch in anderen Lebensbereichen voranbringt.

Du verfügst über ein Netzwerk fürs Leben voller inspirierender, gleichgesinnter Frauen.

Nach dem Mentoring

Du hast dein individuelles ETF-Portfolio aufgebaut und die Grundlage für deinen langfristigen Vermögensaufbau gelegt.

Du hast endlich Kontrolle über deine Finanzen und einen Haken hinter dem Finanzkram.

Du hast deine Altersvorsorge-Versicherungen geprüft und kannst sicher sein, dass deine Grundkosten im Alter gedeckt sind (Grundsicherung).

Du besitzt geballtes Wissen über das Investieren an der Börse und triffst kompetent und selbstbewusst deine eigenen Finanz-Entscheidungen.

Du hast Spaß am Thema Geld gefunden und ein neues Money-Mindset erarbeitet, das dich auch in anderen Lebensbereichen voranbringt.

Du verfügst über ein Netzwerk fürs Leben voller inspirierender, gleichgesinnter Frauen.

Was beinhaltet das

8 Wochen Mentoring?

Video-Kurs mit einem

Pre-Course und 7 Modulen

Kurze, knackige Online-Videos mit Struktur und Strategie führen dich durch das Mentoring und vermitteln dir das notwendige Wissen.

Workbook, Hilfsmittel & Vorlagen

Das physische, schöne Workbook und weitere Hilfsmittel sind treue Begleiter in deinem Mentoring. Gelerntes setzt du so direkt um.

Live-Calls in der Gruppe

7 Gruppen-Live-Calls pro Woche schaffen Raum für Fragen, Freude und das Teilen von Erfolgen. Für den offenen Austausch mit anderen Teilnehmerinnen und die direkte Verbindung zu den Expert*innen.

7 Expert*innen

7 Expert*innen sind Woche für Woche für dich und deine Fragen da. Sie vermitteln dir Zusatzwissen und begleiten dich und die Community durch das gesamte Mentoring.

Buddy-Prinzip

Du bekommst eine Teilnehmerin als Buddy an die Hand. Ihr durchlauft das Programm gemeinsam und motiviert euch gegenseitig, sollte es mal holprig werden.

Community

In der geschlossenen Facebook Gruppe tauschst du dich mit gleichgesinnten Frauen aus und erreichst täglich deine Expert*innen. Gemeinsam ist es leichter!

2 Offline Events

Beim Mentoring Day & beim Alumni Day hast du die Chance, das unterstützende Netzwerk gleichgesinnter Frauen, die du aus dem Mentoring kennst, live zu treffen und dein Wachstum für einen Tag an erste Stelle zu stellen.

Bonus-Kurs Altersvorsorge-Versicherung

Durch 21 Videos und Produktcheck von unseren unabhängigen Beratern verstehst du deine Altersvorsorge-Versicherungen und erfährst, ob du gerade Geld zum Fenster rauswirfst.

Video-Kurs mit einem Pre-Course, 7 Modulen + Abschlussmodul

Die Videos begleiten dich jede Woche passend zum jeweiligen Modul.

Der Pre-Course bringt dich in die richtige Stimmung für das Mentoring und sorgt für erste Grundlagen.

Das Abschlussmodul hilft dir auch ohne Mentoring erfolgreich weiter zu machen.

Pre-Course

- Wie funktioniert passives Einkommen?

- In was sollte ich investieren, in was nicht?

Modul 1

Dein Status-Quo

- Wie steht es um meine Finanzen?

- Wie ist meine Einstellung zu Geld und wie ändere ich sie?

Modul 2

Dein Ziel

- Was ist mein Ziel?

- Was kostet mein Ziel?

- Wie groß ist meine Rentenlücke?

Modul 3

Deine Strategie

- Wie funktioniert die Börse & was sind Aktien?

- In welche Produkte sollte ich investieren, in welche nicht?

Modul 4

Deine Risikobereitschaft

- Wie viel Risiko kann und will ich tragen?

- Welche Fehler sollte ich auf jeden Fall vermeiden?

Modul 5

Dein Plan

- Wie soll ich meine Finanzen neu aufstellen?

- Wie soll ich mein Geld investieren, damit es sich vermehrt?

Modul 6

Konkrete Produkte

- Nach welchen Kriterien wähle ich Produkte aus?

- Wie finde ich diese Produkte?

Modul 7

Kauf / Investition

- Wie kaufe ich ganz konkret Aktien an der Börse?

- Wie kann ich ganz automatisch regelmäßig investieren?

Modul 8

Next Steps

- Wie geht es jetzt für dich weiter?

- Was sind deine Ziele der nächsten Wochen?

Pre-Course

- Wie funktioniert passives Einkommen?

- In was sollte ich investieren, in was nicht?

Modul 1

Dein Status Quo

- Wie steht es um meine Finanzen?

- Wie ist meine Einstellung zu Geld und wie ändere ich sie?

Modul 2

Dein Ziel

- Was ist mein Ziel?

- Was kostet mein Ziel?

- Wie groß ist meine Rentenlücke?

Modul 3

Deine Strategie

- Wie funktioniert die Börse & was sind Aktien?

- In welche Produkte sollte ich investieren, in welche nicht?

Modul 4

Deine Risikobereitschaft

- Wie viel Risiko kann und will ich tragen?

- Welche Fehler sollte ich auf jeden Fall vermeiden?

Modul 5

Dein Plan

- Wie soll ich meine Finanzen neu aufstellen?

- Wie soll ich mein Geld investieren, damit es sich vermehrt?

Modul 6

Konkrete Produkte

- Nach welchen Kriterien wähle ich Produkte aus?

- Wie finde ich diese Produkte?

Modul 7

Kauf / Investition

- Wie kaufe ich ganz konkret Aktien an der Börse?

- Wie kann ich ganz automatisch regelmäßig investieren?

Modul 8

Next Steps

- Wie geht es jetzt für dich weiter?

- Was sind deine Ziele der nächsten Wochen?

Workbook, Hilfsmittel, Vorlagen & Tabellen

Inhalte, Aufgaben und Zusammenfassungen

Das Workbook mit über 200 Seiten begleitet dich durch das ganze Mentoring. Es ist also dein tägliches Arbeitsmittel. Aufgeteilt in Module liefert es dir Woche für Woche wichtige Inhalte, Aufgaben und kompakte Zusammenfassungen. Unsere ehemalige Teilnehmerin Clara sagt: “Es war immer eine Freude, im schönen Workbook zu arbeiten! Einfach genial!”

Raum für Selbstreflektion und Selbstverwirklichung

Wöchentliche Reflexionsaufgaben für deine persönliche Entwicklung sind ein wichtiger Teil des Workbooks. Mit Raum und Zeit für Selbstreflexion entwickelst du das nötige Selbstbewusstsein, wächst über dich hinaus und hältst deine Fortschritte schriftlich fest.

Einige Aufgaben löst du gemeinsam mit deiner Buddy-Teilnehmerin. Im gesamten Mentoring leben wir das Motto: Gemeinsam ist es leichter!

Hilfsmittel und Vorlagen

Das Workbook wird ergänzt durch Hilfsmittel und Vorlagen, die zusätzlich Wissen vermitteln und dich bei der Umsetzung des Gelernten unterstützen. Du startest mit dem Wunschrentenrechner. Darin berechnen wir gemeinsam deine Rentenlücke und du erfährst, was du ab jetzt monatlich sparen und investieren solltest, um diese Lücke zu schließen. Mit dieser neu gewonnenen Klarheit geht es dann ran an deine individuelle Strategie. Natürlich darf vorab eine Analyse deiner Risikobereitschaft nicht fehlen. Die Vorlagen zur Umsetzung deines Weltportfolios und Dokumentation der ausgewählten ETF’s ist ebenso ein wichtiger Bestandteil. Struktur und Klarheit bringen uns gemeinsam an dein Ziel!

Live-Calls in der Gruppe

Wöchentliche Live-Calls

Sei gespannt auf 7 wöchentliche Live-Calls mit deinen Expert*innen und der Community. Unter anderem erwarten dich hier Themen wie Finanzen und Mindset.

Nach deinen Bedürfnissen

Ganz nach deinen Bedürfnissen kannst du die für dich passenden Live-Calls auswählen. Sie finden online gemeinsam mit anderen Teilnehmerinnen statt und bieten dir die Möglichkeiten, all deine offenen Fragen zu stellen.

Mit gleichgesinnten Frauen

In den Live-Calls hast du die Möglichkeit, von anderen Teilnehmerinnen zu lernen und inspiriert zu werden. Du triffst auf liebe starke Frauen, die sich alle gegenseitig motivieren und unterstützen.

Expert*innen je nach Thema

Je nach Themenbereich erwartet dich ein*e andere*r Expert*in. Somit hast du je nach Thema immer die Möglichkeit, von den jeweiligen geschulten Expert*innen zu lernen und mit ihnen weiter zu wachsen.

Jederzeit abrufbar

Solltest du es zeitlich mal zu einem Live-Call nicht schaffen, kannst du dir die Aufzeichnung am Computer oder auf dem Handy ansehen, wann immer du willst. Du schaffst es nicht zu einem Live-Call, hast aber Fragen? Stelle sie einfach innerhalb der Community an die Expert*innen.

7 Expert*innen

Du wirst im gesamten Mentoring durch das geballte Wissen und die Erfahrungen von 7 Expert*innen unterstützt. Sie sind jederzeit in den Live-Calls und innerhalb der geschlossenen Facebook Gruppe für dich da und ansprechbar.

Der Finance-Call wird von Ingo Schröder geleitet und im Mindset-Call wartet die liebe Julia Lakaemper auf dich.

Kleiner Ausschnitt unserer Expert*innen:

Julia Lakaemper: Mindset Expertin

Julia arbeitet seit 2018 als Money Mindset Expertin sowie als Life & Business Coach und findet: Es gibt nichts Kraftvolleres als eine finanziell unabhängige Frau! Daher hat sie es sich zur Aufgabe gemacht, so viele Frauen wie möglich dabei zu unterstützen, ihre Geld-Glaubenssätze aufzulösen und ihr Mindset auf finanzielle Fülle umzuprogrammieren.

Julia Lakaemper: Mindset Expertin

Julia arbeitet seit 2018 als Money Mindset Expertin sowie als Life & Business Coach und findet: Es gibt nichts Kraftvolleres als eine finanziell unabhängige Frau! Daher hat sie es sich zur Aufgabe gemacht, so viele Frauen wie möglich dabei zu unterstützen, ihre Geld-Glaubenssätze aufzulösen und ihr Mindset auf finanzielle Fülle umzuprogrammieren.

Ingo Schröder: Finanz Experte

Ingo, Finanzexperte der ersten Stunde, ist Geschäftsführer und Honorarberater seines eigenen Beratungsunternehmens für private Finanzplanung. Gemeinsam mit seinem Team wird er dir für alle Fragen in den Bereichen Geldanlage und ETFs zur Verfügung stehen. Ingo ist darüber hinaus absoluter Experte im Bereich nachhaltiges Investieren.

Buddy-Prinzip

Zu Beginn des Mentorings geben wir dir eine andere Teilnehmerin als Buddy an die Hand.

Denn gemeinsam ist es leichter. Mit deinem Buddy löst du Aufgaben innerhalb der Module, tauschst dich regelmäßig aus und feierst Erfolge. Ihr baut euch gegenseitig auf, sollte es mal holprig werden. Gemeinsam schreitet ihr voller Stolz, Freude und Selbstwert durch das Mentoring & im besten Fall noch weit darüber hinaus.

Community

Die Plattform und dein Netzwerk für Austausch, Hilfe, Motivation und lebenslange Freundschaften.

- Du suchst nach gleichgesinnten Frauen, die genauso motiviert und wissbegierig sind wie du?

- Die dieselben Schwierigkeiten und Erfahrungen mit Finanzen gemacht haben?

- Die finanziell unabhängig sein wollen?

- Die sich gegenseitig unterstützen und füreinander da sind?

- Die neue Freundschaften aufbauen wollen und ein Netzwerk fürs Leben suchen?

Diese tollen Frauen findest du in der Madame Moneypenny Community!

Geschlossene Facebook Gruppe

Damit du dich mit anderen Teilnehmerinnen und den Expert*innen austauschen kannst, gibt es eine geschlossene Facebook Gruppe während des Mentorings. Hier findest du gleichgesinnte und motivierte Frauen, die mit dir das Mentoring durchlaufen.

Alumni Gruppe

Die Möglichkeit für Austausch, ein Netzwerk und wundervolle Freundschaften deutschlandweit und regional findest du auch im Anschluss an das Mentoring weiterhin in der Alumni Facebook Gruppe.

Zugang zu 2 Offline Events

Mentoring Day

Du erlebst beim Mentoring Day eine Verbundenheit und ein unterstützendes Netzwerk gleichgesinnter Frauen, die im gleichen Moment wie du durch das Programm gehen. Der Mentoring Day ist deine Chance, dir Zeit für dich zu nehmen, dich und dein Wachstum an erste Stelle zu stellen.

Du hast beim Mentoring Day die Chance, dich live mit den anderen Mentoring-Teilnehmerinnen & Expert*innen auszutauschen, 1:1 Feedback von Natascha zu bekommen, deine Buddine zu treffen, an exklusiven Coaching-Übungen teilzunehmen, die es nur beim Mentoring Day gibt und zu erleben, welche Energie in diesem Raum voller Frauen ist, die das gleiche Mindset haben wie du.

Der Mentoring Day findet einmal im Quartal in Berlin statt. Mit dabei: alle Mentoring-Teilnehmerinnen, die aktuell im Mentoring sind oder es kürzlich abgeschlossen haben.

Alumni Day

Beim Alumni Day hast du Zeit, deine Erfolge zu feiern, alle anderen inspirierenden Alumnis zu treffen, dir ein Netzwerk aufzubauen, die Expert*innen aus dem Mentoring live zu erleben und beim Bühnenprogramm Input zu bekommen, den es nur beim Alumni Day gibt.

Der Alumni Day ist außerdem ein offener Raum für Verletzlichkeit und Authentizität – hier steht tiefer inhaltlicher Austausch an erster Stelle und kein belangloser Small Talk.

Der Alumni Day findet einmal im Jahr in Berlin statt und ist für alle Frauen, die das Mentoring abgeschlossen haben.

Beide Events sind selbstverständlich im Mentoring-Preis enthalten.

Bonus-Kurs zum Thema Altersvorsorge-Versicherungen & Produktcheck

Online Kurs

Mit den Online Videos verstehst du endlich, ohne zusätzliche Beratung von Honorarberatern, was sich für Klauseln in deinen bestehenden Altersvorsorge-Verträgen verstecken. Du kannst nachdem du die Videos geschaut hast, selbstbestimmt entscheiden, welche Produkte (Riester, Rürup. betriebliche Altersvorsorge usw. für dich geeignet sind.

Integrierter Produktcheck deiner Altersvorsorge-Verträge

Ein unabhängiger Berater aus unserem Team prüft, ob du mit deiner bestehenden Altersvorsorge-Versicherung gerade Geld zum Fenster rauswirfst und dich in falscher Sicherheit mit deinen Verträgen wiegst.

Mit dem Produktcheck, der Teil des Mentoring-Preises ist, **sparst du einen 4-stelligen Betrag für weitere Individuelle Beratungen**, in denen geprüft wird, ob deine bestehenden Altersvorsorge-Verträge wirklich für dein finanzielles Grundpolster sorgen. Außerdem kannst du das Geld, was bisher für Provisionsgebühren angefallen ist, jetzt investieren.

Unsere unabhängigen Berater prüfen bis zu 2 Altersvorsorge-Versicherungen von dir.

Es gibt 3 Optionen, aus denen du eine wählen kannst:

- 2 Verträge Altersvorsorge (private Rentenversicherung, Rürup, Riester) prüfen lassen

- 1 Vertrag Altersvorsorge & 1 Vertrag Berufsunfähigkeit prüfen lassen

- 1 Kombivertrag prüfen lassen

Klare Struktur

Wir erklimmen gemeinsam Schritt für Schritt diese Pyramide, die dich an dein Ziel bringt.

1. Status Quo: Bestandsaufnahme.

2. Ziel: Dein finanzielles Bestreben.

3. Strategie: Der Weg zu deinem Ziel.

4. Risiko: So viel Risiko willst du eingehen.

5. Plan: Das musst du tun, um ans Ziel zu kommen.

6. Produkte: Das bringt dich ans Ziel.

7. Kauf: Du kommst ins Handeln.

Madame Moneypenny Mentoring:

Erfahrungen & Empfehlungen

Monika

Mentoring-Teilnehmerin 2022

Ich habe (…) viel gelernt, nicht nur über Finanzen, sondern auch über mich selbst. Ich habe finanziell mehr Klarheit und Sicherheit, aber auch Leichtigkeit in Bezug auf mein Leben und die Ziele, die ich zukünftig erreichen will.

Ich weiß jetzt, ich habe alles, was ich brauche.

Für mich geht die letzte Woche im Mentoring zu Ende und ich hätte nicht gedacht, […] dass es Spaß machen kann, sich mit Finanzen zu beschäftigen.

Clara

Mentoring-Teilnehmerin 2022

Das Mentoring hat mich weiter nach vorne katapultiert, als ich mir das vorstellen konnte. Ich bin einfach super happy, es gemacht zu haben! Es fühlt sich grandios und stark an, meine Finanzen selber in die Hand genommen zu haben, zu wissen, wie hoch meine Sparrate sein sollte und … aufs Knöpfchen gedrückt zu haben!

Lisa

Mentoring-Teilnehmerin 2022

Es gab so viele Momente, in denen ich positiv überrascht war. Es sind unglaublich viele verschiedene Gefühle damit verbunden. Dankbarkeit und Stolz stehen sicherlich

auf dem Treppchen.

Dazu hat die gute Struktur des Mentorings beigetragen. [… ich habe durch Priorisieren und die Motivation durch die Videos, die Calls und die Beiträge in der Gruppe am Ende der Woche auf ein fertiges Modul zurückschauen können.

Leni Luna

Mentoring-Teilnehmerin 2022

Liebe Moneypennies, […] ich bin super froh und bestens empowered nun die Finanzen selbstbewusst und gut zu managen und meine Gans fett zu machen! Ich bin weiter auf Kurs, […] helfe bereits meinem Mann besser zu wirtschaften. Dass ich dieses Mentoring gemacht habe […] das werde ich noch als 80-Jährige begrinsen und auch meinen Kindern und Enkelkindern mitgeben. Rockt on, ladies (&gentlemen)!

Deine Mentorin

Ich bin Natascha Wegelin, Bestseller-Autorin, Unternehmerin und deine Mentorin.

Vor einigen Jahren habe ich aufgrund einer schlechten Finanzberatung fast 18.000 Euro verloren. Durch über 1.000 Stunden Selbststudium, ca. 200 Bücher und Seminare habe ich mir das notwendige Wissen angeeignet, um ein Vermögen in Eigenregie aufzubauen.

Nun will ich Frauen wie dir dabei helfen, finanziell selbstbestimmt zu werden.

Mit dem System, das du im Mentoring erlernst, habe ich bereits über 3.000 Frauen dabei geholfen, ihre Finanzen in die eigenen Hände zu nehmen und den Grundstein für ihre finanzielle Unabhängigkeit zu legen.

Für wen ist das

Mentoring

geeignet?

Du bist Anfängerin was das Thema Geldanlage angeht oder hast bereits investiert, aber bist dir trotzdem unsicher, ob du alles richtig gemacht hast und deine goldene Gans für die Rente reicht.

Du hast keine Konsumschulden (z.B. Möbel mit Ratenzahlung).

Du hast einen Notgroschen von mindestens 8.000 € bis 10.000 €.

Du bist bereit, einen mittleren 4-stelligen Betrag in das Mentoring zu investieren.

Du kannst 5-6 Std./Woche aufwenden.

Du bist in Deutschland steuerpflichtig.

Du kannst und willst sofort starten.

Du möchtest nicht von anderen abhängig sein.

Du möchtest endlich finanziell weiter kommen, bist aber bisher nicht ins Handeln gekommen.

Für wen ist das Mentoring

nicht geeignet?

Du kennst dich bestens aus, hast deine Rentenlücke berechnet, dein Risikoprofil ermittelt, deine Altersvorsorge-Versicherungen gecheckt, betreibst Rebalancing und investierst seit Jahren mit einer Strategie in ETFs.

Du willst über Nacht reich werden oder Day Traden lernen.

Du hast keinen Notgroschen.

Du hast Konsumschulden (z.B. Möbel mit Ratenzahlung).

Du suchst nach Einzel-Coaching und hast keine Lust auf den Austausch mit anderen Frauen.

Du möchtest nicht selber Verantwortung für deine Finanzen übernehmen.

Du hast keine Lust, deine aktuellen Denk- & Handlungsmuster zu hinterfragen und zu ändern.

Du hältst Geld und Börse für Teufelszeug.

Du suchst eine Finanz-/Schuldnerberatung und/oder Rentenversicherung.

Für wen ist das

Mentoring

geeignet?

Für wen ist das

Mentoring

nicht geeignet?

Du bist Anfängerin was das Thema Geldanlage angeht oder hast bereits investiert, aber bist dir trotzdem unsicher, ob du alles richtig gemacht hast und deine goldene Gans für die Rente reicht.

Du kennst dich bestens aus, hast deine Rentenlücke berechnet, dein Risikoprofil ermittelt, deine Altersvorsorge-Versicherungen gecheckt, betreibst Rebalancing und investierst seit Jahren mit einer Strategie in ETFs.

Du hast keine Konsumschulden (z.B. Möbel mit Ratenzahlung).

Du willst über Nacht reich werden oder Day Traden lernen.

Du hast einen Notgroschen von mindestens 8.000 € bis 10.000 €.

Du hast keinen Notgroschen.

Du bist bereit, einen mittleren 4-stelligen Betrag in das Mentoring zu investieren.

Du hast Konsumschulden (z.B. Möbel mit Ratenzahlung).

Du kannst 5-6 Std./Woche aufwenden.

Du suchst nach Einzel-Coaching und hast keine Lust auf den Austausch mit anderen Frauen.

Du bist in Deutschland steuerpflichtig.

Du möchtest nicht selber Verantwortung für deine Finanzen übernehmen.

Du kannst und willst sofort starten.

Du hast keine Lust, deine aktuellen Denk- & Handlungsmuster zu hinterfragen und zu ändern.

Du möchtest nicht von anderen abhängig sein.

Du hältst Geld und Börse für Teufelszeug.

Du möchtest endlich finanziell weiter kommen, bist aber bisher nicht ins Handeln gekommen.

Du suchst eine Finanz-/Schuldnerberatung und/oder Rentenversicherung.

Was kostet das Mentoring?

Für das Mentoring fallen Kosten in Höhe eines mittleren 4-stelligen Betrages an. Du kannst diesen in Raten zahlen. Zudem bieten wir dir eine 14 Tage Geld-zurück-Garantie.

Für die Kosten des Mentoring Programms bekommst du einen Gegenwert jenseits des Preises: Deine finanziell unabhängige Zukunft und ein lebenslanges Netzwerk toller Frauen.

Du investierst in dein neues “ICH”, mit einem ganz neuen Money Mindset.

Du lernst nicht nur mein geballte Finanzwissen aus vielen Jahren Erfahrung und Selbststudium, sondern setzt es auch endlich in die Tat um. Unbezahlbar.

Der Prozess ins Mentoring

Das Herzstück des Madame Moneypenny Mentorings ist die Community, die sich gegenseitig unterstützt. Mit dem folgenden Prozess stellen wir deinen bestmöglichen Erfolg sicher. Du wirst nur auf top motivierte Frauen treffen, die zusammen mit dir wachsen wollen.

Bewerbung

Du bewirbst dich und füllst das Formular aus. Wir schauen uns deine Bewerbung an und melden uns schnellstmöglich bei dir. Wenn die Voraussetzungen stimmen, laden wir dich anschließend zum Erstgespräch ein.

Erstgespräch

In diesem ersten Gespräch geht es darum, sich kennenzulernen und zu schauen, ob wir zueinander passen. Wenn wir gemeinsam feststellen, dass wir dich optimal unterstützen können, geht es weiter.

Beratungsgespräch

Im zweiten Gespräch besprechen wir, wie genau wir dir helfen können, ein Vermögen aufzubauen und deine Ziele zu erreichen. Wenn alle Fragen geklärt sind und du bereit bist, loszulegen, folgt der Abschluss des Kaufprozesses.

Willkommen!

Auf geht’s in deine neue Zukunft. Du kannst sofort mit dem Pre-Course starten. Ab sofort schreitest du Woche für Woche in Richtung finanzielle Unabhängigkeit und Selbstbestimmtheit voran.

Madame Moneypenny Mentoring Kritik von ehemaligen Absolventinnen

Stefanie

selbstständig und alleinerziehende Mutter

„Das Mentoring hat sich für mich gelohnt, da ich den Respekt vor dem Thema Altersvorsorge aufgelöst habe und ich jetzt weiß, was ich zu tun habe. Und das ist mir vor allem gelungen, weil ich eben Natascha … mehr

Michelle

Personalberaterin

“Durch das Mentoring habe ich endlich ein eigenes Bewusstsein über das Thema Geld erschaffen und jetzt mehr darüber nachdenke, wofür ich was ausgebe und dadurch auch Geld mehr zu schätzen weiß.”

Steffi

Tonmeisterin

“Vor dem Mentoring war es bei mir so, dass alles, was die Themen Finanzen, Altersvorsorge, Geldanlage angeht, nur böhmische Dörfer waren. Mir hat alles gefehlt. Jetzt fühl ich mich ganz anders. Jetzt bin ich total beruhigt. … mehr

Zumrath

Freiberuflerin

“Das war komplettes Neuland. Ich wusste nicht, was mich erwartet. Aber Natascha hat uns allen dabei geholfen, indem sie uns das wirklich Schritt-für-Schritt erklärt hast. Natascha hat uns einfach Vorlagen … mehr

Johanna

freischaffende Theaterkünstlerin & Mama

“Das Mentoring hat sich für mich enorm gelohnt, da die Beschäftigung mit Geld von etwas, was eine lästige Pflicht und eine unangenehme belastende Aufgabe zu etwas schönem geworden ist. Etwas was sich anfühlt, … mehr

Anita

PR-Assistentin bei einer PR-Agentur

“Ich hätte nie gedacht, dass jemand mir das so verständlich erklären kann, so dass ich jetzt das Gefühl habe: Ich weiß jetzt was ich da tue, wo ich mein Geld anlege, warum ich das mache, wofür ich das mache, warum mir … mehr

Du fühlst dich von den Inhalten und dem Aufbau des Madame Moneypenny Mentorings angesprochen und kannst es kaum erwarten, ein Teil der exklusiven Community zu werden? Dann bewirb dich noch heute.

Starte gemeinsam mit uns und vielen starken Frauen in die finanzielle Unabhängigkeit.

Häufige Fragen

ALLGEMEIN

Wie komme ich ins Mentoring?

Mir ist es wichtig, nur wirklich zum Programm passende Frauen im Mentoring zu haben. Ihr macht schließlich den Inner Circle aus und der soll aus top motivierten Macherinnen bestehen. Deshalb haben wir einen Bewerbungsprozess eingeführt. Wenn ihr die Anforderungen erfüllt, dann schauen wir gemeinsam, ob wir zueinander passen oder nicht.

Was kostet das Mentoring?

Für das komplette Paket (inkl. ein paar Überraschungen) musst du mit einer Investition im mittleren 4-stelligen Bereich rechnen. Du kannst auch in Raten zahlen.

Das Geld ist nicht weg, du investierst es in deine finanzielle Zukunft und bekommst einen Gegenwert jenseits des Preises – dafür sorge ich persönlich.

Diese Investition ist übrigens nichts im Vergleich zu dem, was es kostet, nicht über eine finanzielle Grundausbildung zu verfügen und sich von Beratern übers Ohr hauen zu lassen. Bei mir waren das damals 18.000 Euro.

Zumrat, eine Teilnehmerin in 2019, sagte dazu: „Es war eine große Investition für mich. Aber schon nach der Hälfte des Programms wusste ich: Es hat sich total gelohnt. Es war viel mehr wert.„

Anita sagte: „Bei dem Preis musste ich erstmal schlucken. Aber diese große Investition hat dafür gesorgt, dass ich es auch wirklich mache. Ich dachte immer: Jetzt hast du so viel Geld dafür bezahlt, jetzt musst du es durchziehen. Und genau so war es. Und darüber bin ich sehr froh.„

Das Mentoring ist für Frauen, die es ernsthaft durchziehen wollen. Für echte Macherinnen.

Es ist ein Commitment von Zeit, Geld und Energie. Und genau deswegen funktioniert es so gut.

Was unterscheidet das Mentoring von anderen Anbietern?

Beim Madame Moneypenny Mentoring geht es um dich und dein persönliches Wachstum!

Wir bieten dir ein umfassendes Paket an, das weit über einen simplen ETF-Online-Crashkurs hinausgeht. Wir legen besonderen Wert auf die Themen Mindset und Weiterentwicklung, damit du nach 8 Wochen nicht nur in eine abgesicherte finanzielle Zukunft blicken kannst, sondern auch weißt, welche Schritte nötig sind, um weiter in das Thema Personal Growth einzutauchen.

Was bekomme ich zusätzlich zu den Online-Kurs-Modulen?

- Entwickeln von Entscheidungskompetenz: Mit den Online-Videos lernst du, wie du SELBST Entscheidungen in Bezug auf deine Finanzen treffen kannst. Du bekommst z.B. Anleitungen dazu, wie du einen bestimmten ETF bewerten kannst, wie du einen Broker auswählst, der zu dir passt und wie du entscheidest, ob eine Riester-Rente zu deiner Altersvorsorge-Strategie passt.

- Vertragscheck von Versicherungsprodukten: Du kannst deine Altersvorsorge-Verträge (z.B. Riester) im Mentoring prüfen lassen. Die Verträge werden händisch von unseren unabhängigen Beratern u.a. auf Sinnhaftigkeit und Kosten geprüft. Der Wert für diese Leistung liegt bereits im kleinen 4-stelligen Bereich, wenn du dafür eine Honorarberatung beauftragst.

- Offline Live Events: Beim Mentoring Day (1x im Quartal) und beim Alumni Day (1x im Jahr) hast du die Möglichkeit, alle Frauen und Coaches, die du aus den Live Calls kennst, persönlich in Berlin zu treffen. Das ist deine Chance, während des Mentorings ein Umfeld aus gleichgesinnten Frauen aufzubauen, das persönliches Wachstum schafft.

- 7 unabhängige Coaches & 7 Live Calls pro Woche: Pro Woche finden 7 Live Calls mit unseren Coaches (u.a. Mindset-Coach, unabhängige Honorarberater) statt.

- Lebenslanger Zugriff auf Inhalte: Als Mentoring-Teilnehmerin hast du lebenslangen Zugriff auf die Inhalte.

- Kostenlose Individuelle Vorab-Beratungen: Wir geben dir die Möglichkeit, in kostenlosen Gesprächen mit unseren Berater*innen herauszufinden, ob das Mentoring überhaupt für dich geeignet ist. Nicht bei allen Anbietern wird sich die Zeit genommen, überhaupt zu prüfen, ob ein ETF-Kurs genau das ist, was du aktuell brauchst.

Wann fängt das Mentoring an und wann ist es zu Ende?

Wir vergeben kontinuierlich neue Plätze. Dauer: 8 Wochen. Bewirb dich jetzt und sichere dir deinen Platz.

Kann ich mich bewerben, wenn ich erst später starten kann?

Unbedingt! Du kannst bei deiner Bewerbung angeben, wann du starten möchtest.

Kann ich das Mentoring ein anderes Mal machen?

Frage dich lieber, warum du es schon wieder aufschieben willst…

Ist das hier ein 1:1 Coaching?

Nein. Alles passiert in der Gruppe – auch die Live-Calls. Je mehr Teilnehmerinnen es gibt, desto mehr profitierst du von den Erfahrungen anderer.

Wie viele Teilnehmerinnen wird es geben?

Das kommt natürlich ein wenig auf die Nachfrage an. Klar ist aber, dass das keine Klein-Gruppen-Veranstaltung wird. Je mehr Teilnehmerinnen, desto höher die Energie und desto mehr profitiert jede Einzelne von den Erfahrungen der anderen.

Welche Vorkenntnisse brauche ich?

Gar keine! Wir fangen komplett bei Null an. Das ist der Sinn des Mentorings.

Ich habe schon Vorkenntnisse. Lohnt sich das Mentoring dennoch?

Wenn du bereits Vorkenntnisse hast, aber noch nicht ins Tun gekommen bist, keine Strategie hast, deine Rentenlücke nicht berechnet, deine Wunschrente nicht festgelegt oder Angst hast, beim Investieren etwas falsch zu machen, lohnt sich das Mentoring trotzdem.

Was, wenn ich nicht in 8 Wochen fertig werde?

Ich werde dafür sorgen, dass du in 8 Wochen fertig wirst. Falls wirklich etwas dazwischen kommt, kannst du die Inhalte natürlich jederzeit nachholen. Du hast ja einen lebenslangen Zugriff auf alles.

Ich wohne nicht in Deutschland! Funktioniert das Mentoring dennoch für mich?

Aktuell wird das Mentoring für Frauen angeboten, die in Deutschland steuerpflichtig sind. In der Regel ist man an seinem Wohnort für sein Einkommen und Vermögen steuerpflichtig. Wenn du mehr als einen Wohnsitz hast, wirst du dort besteuert, wo du deinen Lebensmittelpunkt hast.

Wenn du in der Schweiz oder in Österreich wohnst und unbedingt das Mentoring machen möchtest, darfst du dich trotzdem bewerben. Wir möchten dich an dieser Stelle jedoch dafür sensibilisieren, dass unsere Coaches und Expert*innen dich zu Fragen im Bereich Steuern & Depots nicht so qualitativ unterstützen können, wie die Frauen in Deutschland. Außerdem fokussieren sich die gesamten Inhalte im Mentoring auf die Rahmenbedingungen in Deutschland.

Ich habe schon deine Bücher gelesen. Lohnt sich das Mentoring dennoch?

Das Mentoring ist kein Vergleich zu den Büchern. Die Bücher sind ein guter Einstieg, doch hier geht’s an die Umsetzung.

Wann ist das Mentoring nicht das Richtige für mich?

Bitte nimm nicht am Mentoring teil, wenn du:

- über Nacht reich werden willst.

- ein Einzel- und Kleingruppen-Coaching suchst.

- nicht bereit bist, die Verantwortung für dein Geld zu übernehmen.

- nicht bereit bist, deine aktuellen Denk- & Handlungsmuster zu hinterfragen und ggf. zu ändern.

- Geld und die Börse für Teufelszeug hältst.

- eine Schuldnerberatung suchst.

- eine Finanzberatung und/oder Rentenversicherung suchst.

- nicht lösungsorientiert denkst.

- Konsumschulden hast.

Wie viel Zeit muss ich einplanen?

Circa 5-6 Stunden pro Woche. Manche Wochenmodule sind intensiver als andere.

Werden meine Versicherungen geprüft?

Ja, im Mentoring werden bis zu zwei deiner bestehenden Versicherungen geprüft. Zum Thema Altersvorsorge Versicherungen gibt es einen Bonus Online Kurs mit 21 Videos sowie den individuellen Produktcheck mit unseren unabhängigen Beratern.

DIE VIDEOS

Wie lange habe ich Zugriff auf die Videos?

So lange, wie es dieses Unternehmen gibt. Nachdem du dich eingeschrieben hast, kannst du die Videos so lange und so oft ansehen, wie du möchtest.

Kann ich anfangen und unterbrechen, wann ich will?

Jede Woche wird dir ein neues Modul freigeschaltet, das du bearbeitest. Wenn du unterbrechen möchtest/musst, kannst du das aber natürlich jederzeit tun. Du hast ja immer Zugriff auf die Materialien.

Welche Technik brauche ich?

Nur ein internetfähiges Gerät. Mehr nicht. Die Videos sind alle online, du brauchst nichts herunterladen oder installieren.

DAS WORKBOOK

Wofür ist das?

Das Workbook ist dein stetiger Begleiter. Es beinhaltet die Aufgaben, die du machen musst, um in die Umsetzung zu kommen. Außerdem findest du Übersichten, Check-Listen, Zusammenfassungen und Reflexionen im Workbook.

Ist das Workbook offline?

Ja, du bekommst das Workbook zu dir nach Hause geschickt und kannst – total offline – reinschreiben.

DIE LIVE-CALLS

Wann finden die Live-Calls statt?

Es gibt 7 Termine pro Woche, so dass du es auf jeden Fall zu einem oder zwei schaffen solltest. Die genauen Uhrzeiten werden den Teilnehmerinnen rechtzeitig bekanntgegeben.

Wie lange gehen die Live-Calls?

Ca. 90 Minuten (kommt auf eure Fragen an).

Was, wenn ich einen Live-Call verpasse?

Während des Mentorings hast du Zugriff auf alle Aufzeichnungen der Live-Calls, sodas du verpasste Live-Calls nachträglich anschauen kannst.

Was, wenn ich es nicht pünktlich zum Live-Call schaffe?

Das ist gar kein Problem! Jede stößt dazu, wann es ihr passt. Komm rein, wenn du Zeit hast und stelle deine Frage. Oder höre einfach nur zu, wenn du keine Frage hast.

Wer ist bei den Live-Calls dabei?

Alle Teilnehmerinnen sowie die jeweilige Coachin aus meinem Team.

Wo finden die Live-Calls statt?

Online. Den Link bekommen alle Teilnehmerinnen mitgeteilt.

DIE FACEBOOK-GRUPPE

Wie komme ich in die Facebook-Gruppe?

Den Zugang zur Gruppe erhältst du – genau wie alle anderen Zugänge – sobald du im Programm bist.

Kann ich nach den 8 Wochen in der Facebook-Gruppe bleiben?

Die Facebook-Gruppe ist ausschließlich für aktive Teilnehmerinnen des Programms. Wenn deine 8 Wochen um sind, machst du also Platz für die nächste Teilnehmerin.

Muss ich etwas in die Gruppe posten?

Natürlich nicht. Aber du kannst, wenn du willst 🙂

Ich bin nicht bei Facebook!

Das ist das Problem. Und was ist die Lösung? 😉

DAS BUDDY-PRINZIP

Was ist das Buddy-Prinzip?

Das Buddy-Prinzip beinhaltet, dass jede Teilnehmerin eine andere Teilnehmerin an die Hand bekommt. Ihr seid dann Buddies und durchlauft das Mentoring gemeinsam.

Warum gibt es das?

Dein Buddy fungiert als Accountability-Partnerin. Ihr musst du Rechenschaft ablegen, ob du die Videos geschaut und die Aufgaben gemacht hast. Das motiviert und sorgt dafür, dass du dranbleibst.

Wie werden die Buddies zugeteilt?

Nach dem Zufallsprinzip. Ihr bekommt beide eine Email, so dass ihr euch gegenseitig kontaktieren könnt.

Kann ich meine Freundin als Buddy haben?

Klar doch! Schickt dazu einfach eurer beider Email-Adressen nach der Anmeldung an salut@madamemoneypenny.de

Was genau macht ein Buddy?

Ihr werdet gemeinsam die Wochen reflektieren, euch bei Fragen unterstützen und allein durch eure Anwesenheit dafür sorgen, dass ihr beide am Ball bleibt. Das Buddy-Prinzip ist eine Erleichterung, keine Belastung.

Was, wenn ich meinen Buddy doof finde?

Als Teilnehmerinnen des Mentoring werdet ihr einige Gemeinsamkeiten haben. Besonders, was eure Einstellung zum Leben angeht. Das ist meiner Meinung nach das Wichtigste. Ihr sollt ja nicht heiraten, sondern euch 8 Wochen lang unterstützen. Im worst case, suchen wir nach einem anderen Buddy für dich.